ديزموند لاكمان زميل بارز في معهد American Enterprise. كان نائب مدير إدارة تطوير ومراجعة السياسات بصندوق النقد الدولي وكبير المحللين الاقتصاديين في الأسواق الناشئة في Salomon Smith Barney. الآراء الواردة في هذا المقال هي آراؤه الخاصة.

نيويورك، الولايات المتحدة الأمريكية (CNN)-- لن يحكم التاريخ على محافظ الاحتياطي الفيدرالي جيروم باول بلطف. أولاً، لقد شهدنا أعلى معدل تضخم منذ عقود. والآن، نسير على الطريق المؤدي إلى هبوط اقتصادي صعب.

في العام الماضي، في الوقت الذي كان فيه الاقتصاد الأمريكي يتعافى بقوة، أبقى بنك الاحتياطي الفيدرالي سعر الفائدة عند الحد الأدنى وسمح للعرض النقدي الواسع بالتضخم بنسبة 40٪ خلال فترة عامين. وبالمثل، عندما انتعشت أسواق الأسهم والعقارات، استمر الاحتياطي الفيدرالي في ضخ السيولة في السوق عن طريق شراء 120 مليار دولار شهريًا من سندات الخزانة والأوراق المالية المدعومة بالرهن العقاري.

شعر بنك الاحتياطي الفيدرالي بالذعر من التضخم المرتفع الذي ساعد على تأجيجه بأفعاله، وهو يضغط الآن بقوة على مكابح السياسة النقدية بنفس الطريقة التي أبقى بها قدمه على دواسة البنزين لفترة طويلة جدًا في العام الماضي. يقوم بذلك الآن من خلال رفع أسعار الفائدة بمقدار 75 نقطة أساس بدلاً من الخطوة العادية التي لا تتخطى 25 نقطة أساس. يعمل على سحب كميات كبيرة من سيولة السوق من خلال عدم تجديد حيازاته من السندات المستحقة. يقوم الاحتياطي الفيدرالي الآن بالطريقة نفسها التي طبع بها النقود عن طريق شراء سندات الخزانة العام الماضي، بتخفيض الأموال في النظام من خلال مطالبة الخزانة بسداد تلك السندات عند الاستحقاق.

من أحد أسباب الاعتقاد بأن تحول بنك الاحتياطي الفيدرالي إلى سياسة أكثر تشددًا قد يؤدي إلى الركود هو أنه تسبب بالفعل في انفجار فقاعات سوق الائتمان والأصول التي أنشأها العام الماضي. لقد تراجعت أسعار الأسهم بنسبة 25٪ تقريبًا منذ بداية العام، وانخفضت أسعار السندات بنحو 11٪، وانهار سوق العملات المشفرة، بحيث فقدت بيتكوين ربع قيمتها منذ يوم الجمعة وخسرت عملة إيثريوم حوالي ثلث قيمتها.

أدت هذه الانخفاضات إلى خسارة تريليونات من ثروات الأسر الغنية في الأسواق المالية منذ بداية هذا العام. باستخدام القاعدة الأساسية لمجلس الاحتياطي الفيدرالي، حيث تقوم الأسر بتخفيض الإنفاق بمقدار 4 سنتات مقابل كل دولار واحد من الخسائر في ثرواتها، فمن شبه المؤكد أن الانخفاض في أسعار الأصول حتى الآن سيؤدي إلى تقليص المستهلكين للإنفاق.

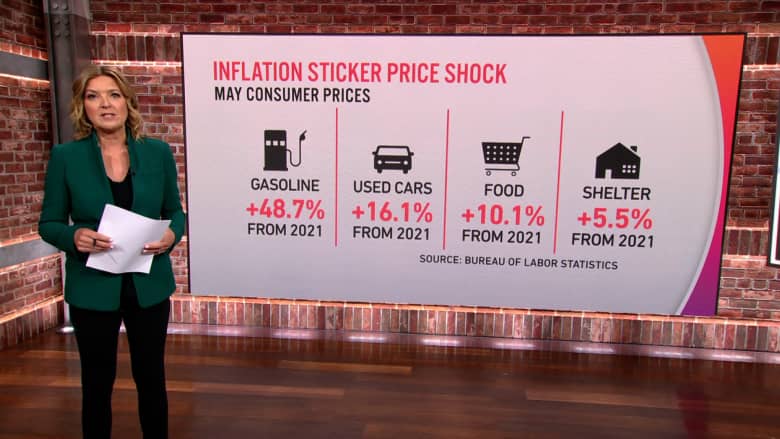

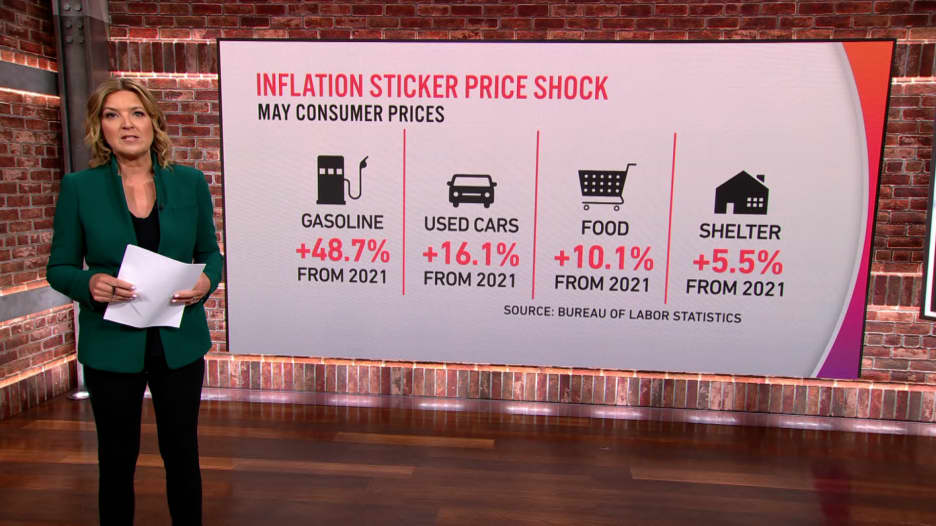

مثل هذا الانخفاض الكبير المرتقب في الإنفاق الاستهلاكي هو آخر شيء يحتاجه الاقتصاد الأمريكي المتباطئ بالفعل. هذا هو الحال بشكل خاص في الوقت الذي يكون فيه الإنفاق الاستهلاكي مقيدًا بالفعل بسبب ارتفاع أسعار البنزين والأغذية.

لا تزال هناك أسباب أخرى للخوف من أن تشدد السياسة النقدية الجديدة لبنك الاحتياطي الفيدرالي قد يضعنا على طريق هبوط اقتصادي صعب. لسبب واحد، مع ارتفاع معدلات الفائدة على الرهن العقاري مرة أخرى بدأ الطلب على العقارات بالانهيار.

قد يكون من الأفضل لباول قبل أن يتبنى نداءات الإنذار التي يطلقها أولئك الذين يطالبون الآن بتشديد أكثر عدوانية للسياسة، أن يلتزم بنصيحته الخاصة بالحاجة إلى أن يكون متواضعاً وذكياً، لا سيما بالنظر إلى الأسواق المالية الهشة للغاية اليوم. إذا لم يقم بذلك، فإنه يخاطر بالدخول في التاريخ ليس فقط باعتباره الشخص الذي سمح بإطلاق مارد التضخم من الزجاجة، ولكن أيضًا باعتباره الشخص الذي قاد الاقتصاد الأمريكي إلى الركود.